いろいろなNISA

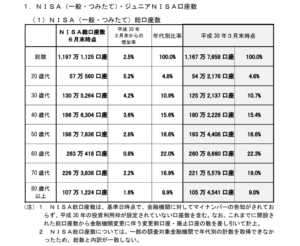

2014年1月にスタートした、個人投資家のための税制優遇制度であるNISAも早5年を迎えようとしています。

みなさま利用されていますでしょうか?

証券口座を開設したものの、資金の移動やいざ金融商品の購入までは行っていない人が大半でしょうか?

我が家は挑戦し、色々と勉強させていただきました・・・フフフ

2016年は未成年者を対象とした少額投資非課税制度であるジュニアNISAが始まり、

我が家は今年から2人の子どもの分をスタートしました。

2017年は私的年金を作れるイデコが始まりました。

別名、老後(じぶん)年金。こちらも節税効果が高いと話題になっていますね。

私も事業が安定したら始めたいものです。(´-`;)トホー

2018年の今年は、積立NISAが始まりました。

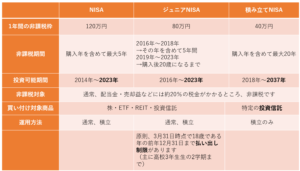

購入できる金額は年間40万円までで、購入方法は累積投資契約(コツコツ定額を積み立て)に基づく買付けに限られており、非課税期間は20年間です。購入可能な商品は、一定の投資信託に限られているのが特徴です。

と、ここ5年以内に、個人投資家を揺り動かす施策がたくさん打たれました。

私たち子育て世代や現役世代にとっては、将来の年金をあてにできないという流れから、良い悪いは別として自己責任で資産を形成していくような仕組みに変わりつつあります。

日本人にはイマイチ馴染みのない「投資」。

投資というとギャンブル的なイメージが先行して、何とも言えない不安、理解の範疇を超えるものに対する怖さといいますか、

不確定要素が高いため、何となくつかみどころがない感じがします。

でもその不確定要素=リスクを自分自身がどこまで許容できるかで投資をするかどうか、

そして投資するならばいくらまで、何に投資するかを考えます。

いきなり、FXや先物取引に手を出す方はごくごく少数かと思います。

応援したい企業があったり、株主優待や配当金を考えたりして個別株式投資に踏み出す人は少し増えますね。

それでも、精神的に不安になりやすい方のために積み立てNISAという道が用意されました。

予め用意された投資信託(ファンド)に一定額を毎月購入していく仕組みです。

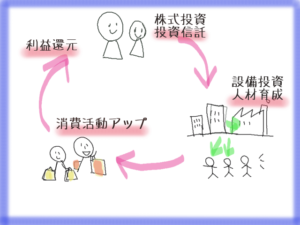

個々人の資産形成のために、という表向きの理由だけでなく、資本主義経済のためにはお金が常に回っている必要があります。

株式投資を活発に行い、企業も資金を元手に有形無形の投資をし、利益をあげ社会に還元する。

その循環で成り立っています。

投資を少しでもしてみようと思っている方は、国がバックアップしている制度の恩恵にあずかるのも手です。

NISAはこの3つの中でも比較的積極的に投資をしたい人向け、です。

対象商品も個別株式から外国株式、商品の数もかなり多いです。

お子さまがいらっしゃる場合はジュニアNISAも選択肢の1つとなります。

主に高校卒業後の進学費用として、銀行口座にコツコツ貯めていくのではなく(併用してもいいんですよ)、

リターンが得られるであろう「投資」で運用していきます。

必ずしも利益がプラスになる、とは断言できません。

投資信託は信託報酬料など手数料がかかるのも特徴で、利回りを考えるときは考慮しなければなりません。

株式や債券などの配分を考えられたのが投資信託です。

自分で投資の中身を考えずに人に頼る分お金はかかる、という理屈です。

非課税ってそもそも何?

通常、株式や投資信託を購入し、売ったときに売却益というものが得られます。安く買って高く売る、ですね。

また、株式には配当金、投資信託には分配金というものがついてくることもあります。

これら売却益と配当金等に約20%の税金がかかるのです。

1000円の利益だと200円が税金で源泉徴収されます。

それらがかからない、というのがここでいわれる「非課税」の意味です。

投資の基本は「長期」×「分散」×「積立」です

基本セオリーは昔から変わっていません。

短期間での売買で高利益をあげるのはプロでも至難の業です。

世界的な投資家もほとんどが、長い時間をかけて、様々な金融商品で、こつこつと投資を続けているのです。

資産は3,000万円いりますか?

1億円いりますか?

自分たちのライフスタイルによって資産形成の方法も変わってきます。

子どもの教育資金、でいうと専門学校や大学費用がまず浮かぶかと思います。

私立か国公立か、海外か。

文系か理系か医歯薬か。

大学院まで進学するのか。

自宅から通うのか、下宿するのか。

選択肢が多いですが、大学費用のみでいうと約250万円から約520万円かかります(一部私立医学部を除く)。

それ以外にもいろいろとかかるのはわかりますよね。

その資金をジュニアNISAで貯めてみる、というのも1つの手です。

ジュニアNISAはどんなもの?

ジュニアNISAは年間最大80万円で5年間、トータル400万円までが非課税対象です。

投資期間が残っていても、400万円以上を投資した場合その分は課税対象になります。

・未使用分の非課税枠は翌年以降に繰り越すことはできません。

・非課税枠は保有株を売却しても回復しません。

これらはNISAと同じですね。

最大のポイントは子どもが3月31日時点で18歳である年の前年12月31日まで払い出し制限があることです。

ストレートに高校まで進学したとして、高校3年生の2学期の終わりまで、というイメージです。

専門学校や大学費用として活用するため、というのがお分かりいただけるかと思います。

ただし、大学入学の方法はAO方式や推薦方式と早めに入学が決まり入学金を納入する必要が出てくる場合もありますので、入学金だけは別途用意できるようにしておいた方がいいかもしれませんね。

この一見デメリットである制限も、いい意味で「簡単に引き出せないお金」として子どものために確保できる方法になります。

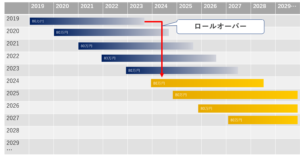

2023年までの投資が非課税対象期限です。期間じゃないですよ、期限です。

ですので今日からですと、あと5年とちょっとですね。

その間に、400万円以内で運用をしていきます。

株式投資を繰り返し売却益を稼ぐも良し、定額積立投資をして18歳まで放置するのも良し、様々な方法があります。

2019~2023年に購入し、2024年以降にまだお子様が20歳になっていない場合は、購入後20歳になるまでの売却益が非課税というのも特徴です。ロールオーバーといいます。別途手続きが必要なケースがほとんどだと思われます。

新規の買い付けはできません。

ムリに18歳で引き出す必要はなく、例えば2019年に3歳になるお子様が2019年からジュニアNISAを始めたとすると、2036年までは非課税で運用ができるのです。

いざ始めようとすると、非課税枠と非課税期間との兼ね合いがイマイチ分かりにくい、のが特徴的かもしれません。

というのも、そもそもこの制度は時限立法で、制度がコロコロと変わる可能性がある性質を持っているからです。

世の動きを見ながら続けるかやめるか、拡充するか(官僚以外には?)誰にも分からないものなのです。

その中で運用していくのが現状です。

投資のポイント

お金でお金を生む投資方法は、

繰り返しますが、「長期」×「分散」×「積立」です。

私たちには時間が味方してくれます。

家全体の金融資産のバランスを考えながら投資をするのが基本です。

自社株だ!NISAだ!外貨だ!金だ!と食いつくのではなく、全体としてどういうバランスで組むのかを検討します。

■ どのようなライフスタイルを実現したいのか

■ いくらあれば安心なのか(必要なのか)

■ NISAやイデコなどの制度をどう活用すればいいのか

それぞれのライフデザインをもとに、現時点での資産や負債、収支を見える化し、冒頭でお伝えしたリスク許容度を考慮して、お金全体の最適を図ることをアセットアロケーション(資産配分)といいます。

そのお手伝いをできるのが独立系ファイナンシャルプランナーです。

初回相談3,240円です。

日頃の悩みや不明点をぜひお聞かせください。